ブログ

少額から不動産投資が可能!不動産小口化商品『なにわファンド』の魅力

2022年9月7日皆様こんにちは。

この間までのうだるような暑さが嘘かのように、朝晩はすっかり涼しくなりました。

日中はまだまだ日差しが強く暑い日が続いておりますので、体調には十分気を付けてお過ごしくださいね ✿

-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-

本日のお題

なにわファンドの魅力について

『なにわファンド』では、お客様の意向に合わせてお選びいただける2つの出資タイプをご用意しております。

そこで今回は、これまでの実績なども交えつつ、2つの出資タイプから見る『なにわファンド』の魅力についてお伝えできればと思います。

ぜひ最後までご覧いただけましたら幸いです☺

-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-

家賃収入等を原資に利益を還元!インカムゲイン型の『まいどシリーズ』

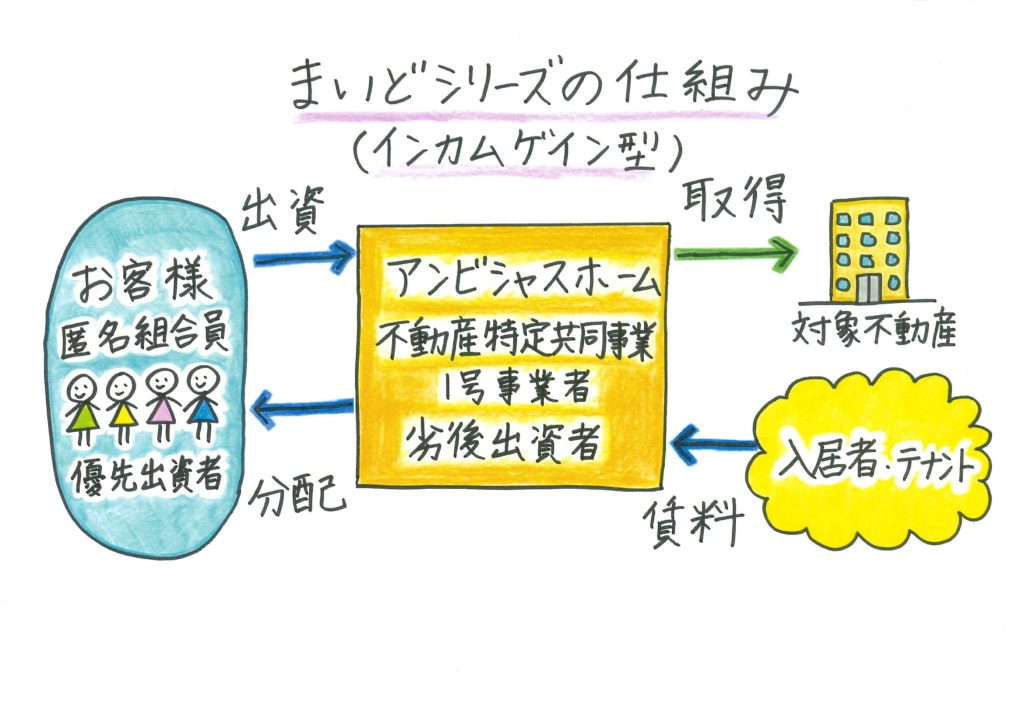

インカムゲイン型の『まいどシリーズ』は、対象物件の家賃収入やテナント料を原資に、出資割合に応じて利益を分配する仕組みとなっています。

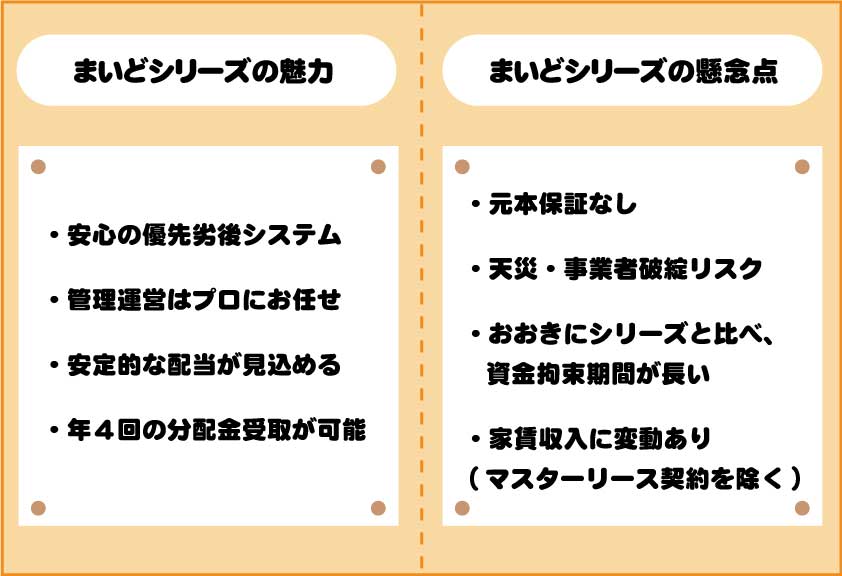

そんな『まいどシリーズ』の魅力は、中長期にわたり安定した配当が見込める点です。

満期を迎えるまでの間は、年4回の決められたタイミングで分配金を受け取ることができるため、安心感に繋がります。

2022年9月現在、運用開始から1年半の「まいど1号」、1年の「まいど2号」、半年の「まいど3号」がこれまで行った分配金のお支払いは、すべて遅滞なく完了しております。

ファンド対象物件は景気の影響を受けにくい住居系がメイン。余計な心配事がなくほったらかし投資が叶うので、初心者の方でも魅力を感じていただきやすい商品となっています。

一方で出資を検討する際の懸念の中で最も大きなウエイトを占めるのは、配当原資となる家賃収入が問題なく確保できる物件か否か、という点ではないでしょうか。

入居者様がいつ退去されるか、空室はどれくらいの期間で埋まるのかといった部分については、過去のデータを元にある程度の予測はできても、必ずしもその通りに事が運ぶとは限りません。

そこで『なにわファンド』では出資者様の出資元本及び配当原資をお守りするため、様々なリスク対策を講じております。

代表的なものでいえば、優先劣後システムの採用です。

これは、劣後出資という形で出資総額の一部を弊社が負担することで、万が一損失が出た場合にもこの範囲内に収まる金額であれば、出資者様の元本を毀損することなくお守りできるというものです。

ファンドによって劣後出資の割合は微妙に異なりますが、『おおきにシリーズ』含め、すべてのファンドにこのシステムを採用しています。

ほかにも、空室・満室に関わらず一定の賃料が支払われる『マスターリース契約』を結んでいるものもあります。

投資家様目線としては、月々の安定した収入が約束されたマスターリース付きのファンドの方が、より魅力的ですよね。

▽ 2022年9月現在の『まいどシリーズ』稼働状況 ▽

まいど1号 → 9室/9室の満室稼働【マスターリースあり】

まいど2号 → 21室/24室【マスターリースなし】

まいど3号 → 10室/11室(共同住宅) , 2軒/2軒(店舗)【マスターリースあり】

多少の入れ替わりはあるものの、いずれの物件も安定した稼働が続いています。

「まいど2号」については、組成段階からひと月に同時に6室空室が出ても出資者様の分配金に影響が出ないよう、余裕のある設計をしておりますので、マスターリースつきでなくともご安心いただけるかと思います。

弊社は30年を越えて培った目利き力や仕入れ力を強みとし、地元の不動産を中心にファンド化しています。

長年収益物件の管理運営を手掛けてきた経験から、物件の稼働状況や修繕費等の費用面を鑑み、同時に複数の空室が発生した場合にどの程度であれば耐えられるか等、多角的な視点での検証をもとに利回りやマスターリースの有無を決定しております。

中には他社様の案件と比較して、「もう少し利回りが高ければな…」と思われる方もいらっしゃるかもしれません。

『なにわファンド』では「初心者の方でも気軽に、親しみやすく」をモットーに運営を行っているため、リスクの軽減を第一に考えた結果、本来設定可能な上限よりも利回りを抑えた商品設計となる場合がございます。

ハイリターンが期待できる商品をお求めの投資家様のニーズにはそぐわないことも考えられますので、大変恐縮ではございますが、この点ご理解いただきますようよろしくお願い申し上げます。

-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-

新築一戸建ての売却益を還元!キャピタルゲイン型の『おおきにシリーズ』

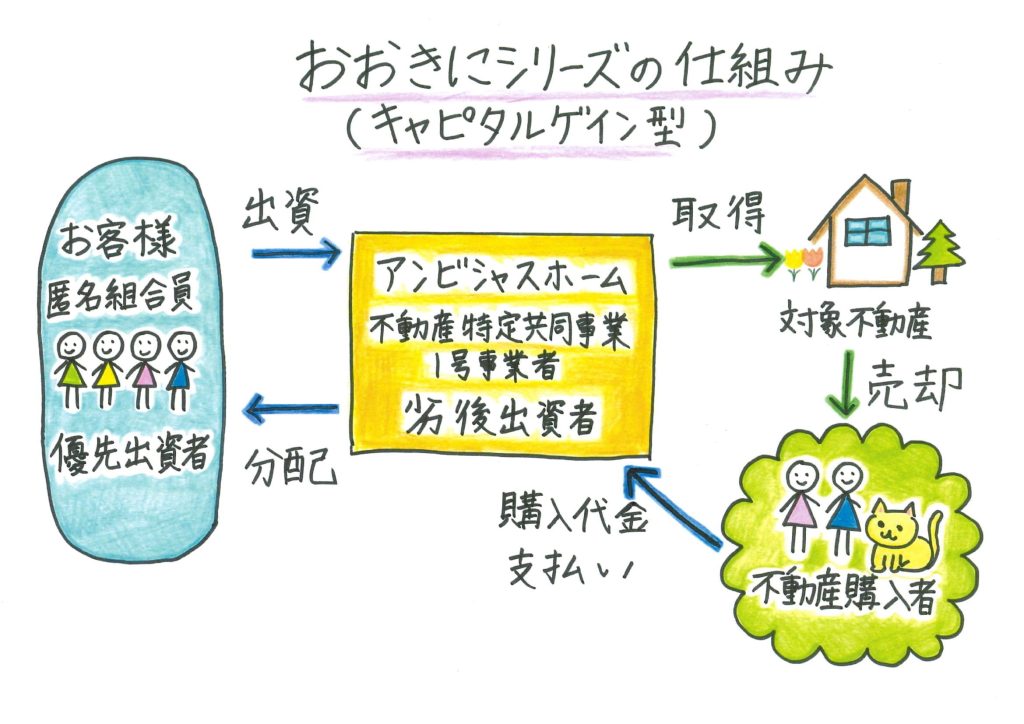

キャピタルゲイン型の『おおきにシリーズ』は対象物件が売れて初めて利益を還元する仕組みとなっています。

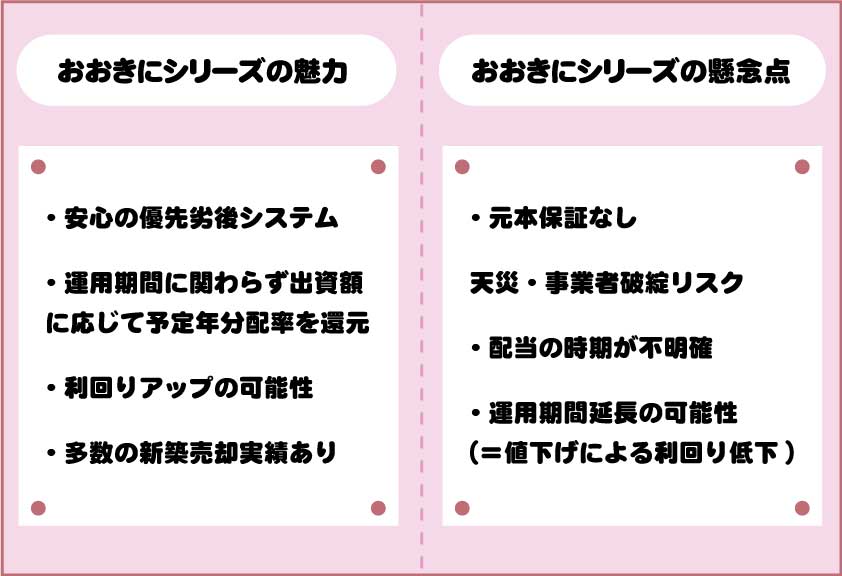

『おおきにシリーズ』の魅力は、運用期間の満了に関わらず、出資額に応じて予定年分配率を還元することで、早期償還による利益減少のデメリットをカバーしている点です。

そのため場合によっては大幅な利回りアップが期待できます。

例として『おおきにシリーズ』第一弾の「おおきに1号」は、運用開始から約2か月で売買が成立し、年利換算39.54%での還元となりました。

このような利回りアップの可能性があることはもちろん、『まいどシリーズ』に比べ、元本が早く手元に戻ってくる可能性がある点も大きな魅力の1つです。

実際に同シリーズの商品は、2022年7月1日運用開始の「おおきに5号」、9月26日運用開始の「おおきに6号」を除いた4つのファンドすべてが、償還済みとなっています。

一方で出資を検討する際の懸念点としては、具体的な配当の時期が明確でないことが挙げられます。

新築物件の基準は、築1年未満かつまだ誰も住んだことのない物件です。築1年を過ぎると新築ではなくなるため、物件の価格を下げる必要が生まれ、最終的には当初の予定よりも値下げをしての売却となる可能性も考えられます。

そうなった場合には、運用期間延長による利回りの低下や、出資元本が毀損されるリスクが発生する恐れがございます。

『なにわファンド』はこうしたリスクを考慮し、あらかじめある程度の値下げにも耐えられるよう設計をしています。

本業は不動産売買ですので、年間20棟以上の新築一戸建ての販売を行い、すべて1年以内の売却ができているという実績もございます。

前提として早期償還や元本の保証をお約束するものではございませんが、あらゆる観点から自信をもって商品をご提供させていただいております。

また、未完成の物件をファンド化する際には、HP内の運用レポートにて随時建築状況を報告しています。

少しでも安心感に繋がるように、との思いで始めた『なにわファンド』ならではの取り組みですが、ありがたいことに先日も「(運用レポートを通じて)家主の疑似体験を楽しんでいます」との嬉しいお声をいただきました。

顔の見える関係づくりを大切にしているため、いただいたお手紙やお言葉は原文そのままにHPにお客様の声として掲載しています。

出資者様目線で頂戴した生のお声ですので、ぜひご参考にしていただけましたら幸いです。

-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-

さて、かなり長くなってしまいましたが、いかがだったでしょうか?

最近はメディア等の影響からか、”資産運用”という言葉をよく耳にするようになったと感じます。

資産運用と一口に言っても、株や投資信託、不動産投資など、その方法は多岐にわたりますが、その中でも“『なにわファンド』の不動産小口化商品を資産運用の手段として知ってもらいたい”。

そんな思いから、今回は”なにわファンドの魅力について”をテーマに取り上げました。

大切なご資産をお預かりする立場として、少しでも投資家の皆様にご安心いただけるよう、今後もきめ細やかな対応を心掛けてまいります。

引き続きどうぞよろしくお願いいたします。

『なにわファンド』公式Twitterでも、中の人の日常からファンド運営に関する真面目なお話まで、リアルタイムな発信をしています。

実際にご出資頂いているお客様との交流の場にもなっており、日々の業務の励みとなっています。いつも本当にありがとうございます!

ご不明な点やご質問等ございましたらお気軽にお問い合わせくださいね。

最後までご高覧いただきありがとうございました。

-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-・-

《おすすめ記事》

https://naniwa.futokuho.site/info/891/

https://naniwa.futokuho.site/info/748/